8.3 财务报表的调整

由于会计准则和报告要求的差异,财务报表在全球范围都有差异。这种调整做法的目标是整理财务报表,以便修正一次性科目、提供可比的比率,并就错误记入的资产和负债值进行调整。

必须在对财务报表的特别科目进行调整后,才能对前述那些章节介绍的比率进行计算。对没有特别科目且无形资产极小的公司,通常受这种调整的影响非常小,因此,可以不用做任何数字的调整,直接开始做这种计算。在资产负债表头寸里,无形资产,尤其是商誉,是需要严格审核的。而且,需要调整利润表上的一次性科目以及资产负债表上高估或低估的头寸。

无形资产

在财务报表的附注里,列示了无形资产的种类、增加值和处理值以及必要的折旧。在核实无形资产时,你应该区分商誉和其他无形资产(如商标权、授权和软件等)。虽然后者往往不太重要,但商誉必须仔细分析。在某些情况下,有必要分析过往的年报,以便理解哪些并购对应并反映于哪些商誉头寸里。

这里再温故一下商誉的定义:商誉是并购时在目标公司重估的面值(股东权益)之上所支付的溢价。在前面相关的章节里已经阐明,某些企业在它们的面值(市净率>1)之上应该享有一个溢价。为了评估公布的商誉是否具有可回收性,建议通过考量关键估值指标的方式,对目标企业进行一次粗略的评估。

例如,如果目标企业取得了且还会取得30%的可持续的净资产收益率,甚至它的收购价是其面值的两倍,那么,这个收购价可被视为是公允价格。这里适用“预防胜于后悔”的法则。如果在并购之后,目标企业的发展比预期差(比如由于整合的问题),那么,就应该重新评估商誉,而且,如果需要的话,还要进行调整修正。股东权益需要按修正值予以减小。

对诸如商标权和软件等无形资产,相关的估值问题要简单得多,因为内部创造的无形资产只需要按照成本入账。对于购买的无形资产,特别是商标权和许可授权,只需就可回收性做简单的分析。由于很难客观地做这种分析,所以,这里主要的处理依据是:直接竞争对手将会为这项无形资产支付的最大金额是多少。

在做商标会计处理时,重要的是要记住:根据《国际财务报告准则》,无形资产一般不享有规范的折旧。这通常会引起不定期但往往是大额的减计。

固定资产

财报调整的目标是揭示潜藏的假账和隐匿的后手。特别是历史久远的公司,往往在其资产负债表上会有相当金额的隐匿资产,比如工厂已经折旧完毕但仍在使用。对于地块也是一样的,因为有些公司手里具有很多年前购买的地块,但现在的价值已经有了大幅的增长。即便按照当下的报告准则可对这些固定资产进行重估,但不会总有最新日期的估值。用既有的信息很难做这个评估。

企业所在地的拜访、与雇员和管理层的交谈以及研究公司的历史,有助于获取更多的信息。特别是,如果存在不断来自固定资产处置的非经常性收益,那么,这些收益就是潜在隐匿或低估资产的可靠指标。

流动资产

流动资产通常是贴近市场价格进行估值,极少会引起大的调整。然而,对存货和应收账款进行简短的分析还是一个明智的做法。例如,如果票据的延迟支付金额不断增长,或违约率不断上升,那么,就值得花时间为这些流动资产做一个估值了。可采用第4章的运营资本管理比率,做这种分析。

递延税

递延税资产或负债是指在比较财务报表所载数值时,在资产或负债上产生因为税收目的而临时出现的差异。采用谨慎原则,递延税应收款和递延税负债应该相互抵消,因为就未来亏损冲销的问题,这些头寸含有很大的不确定性。而且,递延税资产通常无法单独处置。在清算的情况下,这些应收账款无法转化为现金。在有疑问的情况下,这个头寸应该完全冲销股东权益。

养老准备金

养老准备金是产生于公司养老计划的负债。在这里,你必须区分固定福利计划和固定缴费计划。就资产负债表的分析而言,后者的问题要小一些,因为公司仅仅是向雇员保证管理他们所缴资金,并在以后还给他们——不可能有潜藏的缺口。

不过,固定福利计划常常出现问题,因为养老金负债(出自要付给雇员的款项)超过了养老金资产的基数。如果养老金不能相应地增加,而这些资产或雇员的寿命增加了,那么,就会出现一个潜藏的缺口,导致养老金账户金额不足。在这种情况下,公司通常就必须通过特别的缴费方式填补这个缺额。由于这个支付义务在规模和期限上都是未知的,所以,它们是以准备金而非负债表现在报表上。

只要固定福利养老准备金金额小,它们就可以继续作为准备金处理,且通常不会影响资产负债表的分析。不过,由于对养老基金过高的预期收益率,近年来,特别是美国公司遭遇了相当大的亏损。因为这些亏损通常都是直接对冲股东权益且不会出现在利润表上,所以,许多市场的参与者并没有注意到这些亏损。

例如在2008年,麦片生产商家乐氏公司公布了由于养老金重估而产生的逾10亿美元的亏损!如果管理层曾就其养老金资产预设了太高的收益率,那么,他们就应该采用新的更加实际的预设收益率,并用股东权益冲销这个差额。

出于谨慎原因,明智的做法是把不足的养老准备金视作金融负债。同时,许多企业开始关掉它们的固定福利养老金计划,仅仅提供固定缴费计划,这从长期来看将纾缓养老金问题。然而,只要还有雇员在从该固定福利计划领取养老金,那么,固定福利计划的风险仍然会持续十多年。

8.3.1 备考报表和一次性科目影响

对于充满了星号和说明(即注释)的财报,一定要特别仔细地审核。为了造就一个统一的估值基础,应该对利润表进行调整和修正。特别是在经济下行期,公司往往都会启动重组计划,相关的费用都会记为特别科目和一次性费用。

在许多情况下,这种方式是合法的,因为这种支出的确是一次性事件。不过,有些企业开始通过记入这些所谓的特别科目和一次性费用,润色它们的利润数据。在这些情况下,建议仔细分析这些特别科目并进行相应的调整,同时,还要增加对现金流量表的关注度。

在经济的下行期,有些企业常常会谋用下述方法:如果存在着任何将要出现负利润的迹象,就会启动一次重组计划——相关的支出会被直接和全额记为一项拨备(因此作为利润表上的一项费用)。由此产生的亏损将被记为特别科目,而且在来年,这项拨备(会依据情况把它的金额定的很高)的释放会带来非经常性收益。

例8-25 财报调整:美国在线-时代华纳

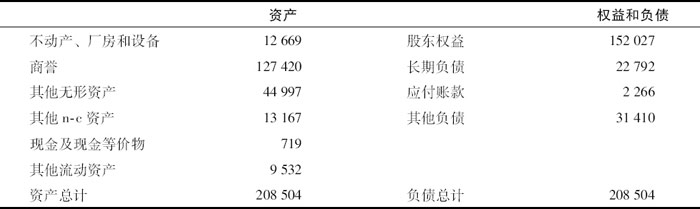

在调整这个资产负

·权益比率:72.9%

·资本负债比率:14.5%

在阅读这份资产负债表时,敏锐的读者会注意到极高的商誉比例——达到了股东权益的83.8%。在做资产负债表调整时,保守的做法是用股东权益来冲销整个商誉。对于这家公司而言,这样的结果是一个调整过的公司面值246.07亿美元。即便如此,这个数值调整得还不够狠,因为这家公司还有449.97亿美元的无形资产,不过,这些可能都是具有可回收性的。

表8-34 美国在线-时代华纳:资产负债表 (单位:百万美元)

资料来源:美国在线-时代华纳(2001)《美国公认会计准则》。

在做出了上述调整之后,现在计算出来的比率值如下。

·权益比率:30.3%

·资本负债率:89.7%

在商誉(定得太高)得到修正后,该公司的新面貌要负面的多。它的商誉质量也很模糊,因为在报告年份该公司公布了49亿美元的亏损。在下一年,就发生了在仔细分析资产负债表就已经怀疑的事情:由于商誉减值和更多的价值调整,美国在线-时代华纳遭受的亏损竟达986亿美元(原文如此)。在调整之前,该公司的财报数据传递的

特别是在固定资产或存货占比低的企业,严格的调整非常重要,因为经验告诉我们:无形资产往往易于引起大额的价值减记。