3.5 资本支出比率

假设你拥有一家公司,年利润为500万美元。但是,为了达到盈利目标并保持竞争力,必须每两年投入1000万美元用于购买新设备。因此,虽然在不断盈利,但这些钱却无法从公司变现取出。

资本支出比率通过资本支出(CAPEX)与经营性现金流之间的比率来描述这一问题。实践中,现金收益,即净利润加上折旧和其他非付现项目,通常代替经营性现金流来使用。因为后者往往因运营资本的周期性波动而发生明显的变化。

在引子一章的案例中就已阐明,从长久来看,若企业投资比率超过100%,则经营不可持续。所以,那些连续多年投入超过经营性现金流的公司,结果都不得不依靠外部筹资,最终必然导致过度负债。这也解释了汽车、航空或重工业等资本密集型产业的业绩长期走弱的原因。

长期投资者通常对那些投资收益率高、资本需求小的公司感兴趣。

例3-12 资本支出比率:罗宾逊公司

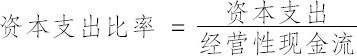

表3-8为美国运输服务提供商罗宾逊公司(C.H.Robinson Inc.)2012年年初和年末现金流的相关数据。

表3-8 罗宾逊全球物流公司:简略现金流量表 (单位:千美元【注:原文为“$m”,疑为有误,应为“$000”。——译者注】)

资料来源:罗宾逊全球物流公司(2012)《美国公认会计准则》。

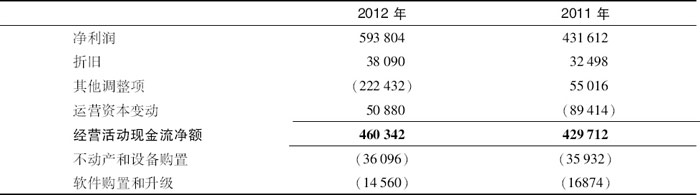

在该公司的现金流量表中,“软件购置和升级”项目格外显眼。在这种情况下,罗宾逊物流公司没有将与软件升级相关的费用列入利润表,只是将这些升级费用资本化,在资产负债表中列示为一项可折旧的资产。因此,罗宾逊物流公司的当年资本支出总额达5065.6(3609.6+1456.0)万美元,上一年则为5280.6万美元。资本支出比率计算如下:

这是一个相当低的比率,但若公司正在做的投资是足量的,而且,公司每年只需现金流的一小部分进行再投资,就可以保持竞争力,那么,这就是一个非常好的比率。换句话说,这意味着公司能够将经营性现金流的89%,以红利或股票回购的方式分配给股东,或者将其用于并购竞争者,赢得更多的市场份额。

考虑到罗宾逊物流公司5.2%的净利润率还算不错且尚属正常,但你还是会感到奇怪:这家公司竟然会有如此低的资本支出比率!还是一样,答案仍然在商业模式本身。

罗宾逊物流公司是本土最大的运输服务和物流解决方案提供商之一,然而,公司却没有货车或火车等运输设备。它在各独立的运输公司之间建立了广泛的合作网络,会根据终端客户需求和最终的业务规模,来选择和雇用这些运输公司。

这也说明了为什么罗宾逊物流公司只需很少的资金即可维持运营。尽管它的利润率很一般,但有限的投资需求使得资本支出比率显得相当不错!

例3-13 资本支出比率:箭牌

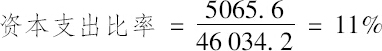

为深入理解这个比率,这里以箭牌公司举例(2008,箭牌公司被玛氏公司收购——后者得到沃伦·巴菲特的伯克希尔-哈撒韦公司的鼎力相助)。箭牌公司优异的市场地位为公司带来了良好的现金流。另外,公司的商业模式决定了它每年只需有限的资本支出(见表3-9)。

表3-9 箭牌:现金流量表的某些头寸 (单位:百万美元)

经营性现金流扣除资本支出之后的剩余部分(自由现金流)能被用于偿还债务、支付红利和回购股票。从这个意义上讲,资本支出比率表达的是自由现金流的创造能力。此外,资本支出比率很小的公司,具备内部筹资满足投资的优势。至少在某种程度上,不必对外借款。

很多快速成长的公司因缺乏内部融资能力而倒闭。但是,箭牌公司从一开始就形成了资金需求量很小的商业模式——每年只需更新部分设备和进行工厂维护。在这个方面,更为突出的案例是谷歌或微软等成功的IT企业——它们能在最低投资水平下快速发展。

例3-14 资本支出比率:公司比较

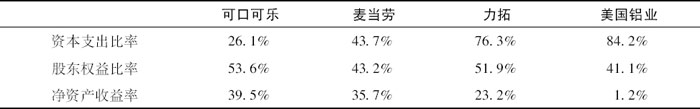

为了说明这个比率的重要性,再比较一下可口可乐、麦当劳、力拓和美国铝业(见表3-10)。

表3-10 四家上市

资料来源:财务报表(2012)。

可口可乐强大的市场地位和明显的竞争力优势,使得所有资本支出完全可由自身现金流满足,这导致公司近3/4的经营性现金流为自由现金流。无需银行贷款等外部筹资的能力,也表现在可口可乐公司高达53.6%的股东权益比率上。

麦当劳也有一个健康的资本支出比率——虽比不上可口可乐的数值那么惊艳。这主要是餐饮企业更为偏重固定资产这种商业模式之故——与可口可乐相比更是如此。这种商业模式使得麦当劳必须在餐饮店进行投资:提供加盟连锁店的设备并支付相关的成本。

相反,2012年力拓公司投资额超过其经营性现金流的3/4,但这并不见得是一个危险信号。如果公司正处于投资周期的中段,在为潜在盈利项目的发展而投资,那么,较高的资本支出比率也是合理的。

然而,该案例中的力拓在矿山、不动产、工厂和设备方面投资需求巨大,这个较高的资本支出比率并不是例外,而是一种常态。力拓公司的净资产收益率表明公司的投资回报很高——取得了高达23.2%净资产收益率,而且,51.9%的权益比率说明公司没有过度借贷。因此,虽然力拓公司明显属于资本密集型企业,但同时,仍能为股东获取不错的投资收益率。

美国铝业则相反