4.4 流动比率或运营资本比率

流动比率(也称为运营资本比率)是整个流动资产(或流动资金+应收账款+存货)与流动负债之比。这个比率的目标值应该在120%~170%。为何是这个目标值?流动资产用于推动企业的业务经营,通常是一年之内用毕。就是这个小于一年的期限正好适应了短期负债的时长特性。因此,这些负债应该被处在资产方的对应部分(流动资产)绰绰有余地覆盖掉。

由于这个缘故,100%的目标值似乎足矣——足够支付所有的短期负债了。不过,别忘了,公司还需要一定数量的流动资产来从事日常运营。加之,无法保证所有的流动资产都能在很短的时间内,按其账面价值变现。因此,就流动比率而言,需要在100%这个门槛之上有一个缓冲值。

认真的咀嚼琢磨可使我们意识到流动比率内涵的双黄(蛋)属性,即它的财务稳定性一如其盈利性一样重要。如果流动比率目标值超过了其最高值170%,企业被占压的资金就会太多,盈利能力就会下降。实际上,这个关键比率是流动性和盈利性之间的平衡游戏。

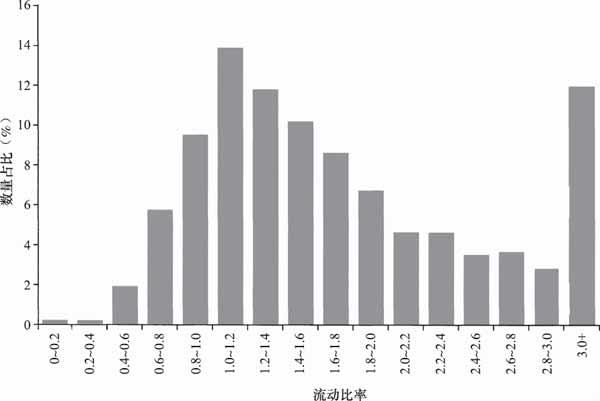

流动比率分布:标普500成分股

图4-3刻画的是所有标普500成分股公司的流动比率分布。它们的中位值是非常健康的1.5(即150%)。不过,18%公司的流动比率值低于100%,这对它们的短期偿付能力是一个威胁。

图4-3 标普500:流动比率分布

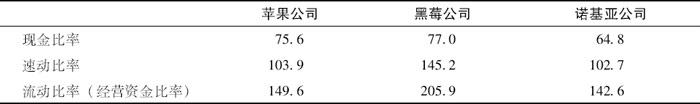

例4-4 流动比率:公司比较

2012年年底,苹果、黑莓和诺基亚公布了如表4-3所示的数据,表现了各自运营资本管理现状。

表4-3 流动性比率:三家上市公司的比较 (%)

资料来源:财务报表(2012)《美国公认会计师准则》。

在这个例子里,所有公司都公布了健康的流动性比率。较高的现金比率(都在目标区域值之上)反映了这些公司丰沛的现金——真正技术型公司的典型表现。就像早先指出的那样,这并不是高效的流动性管理,但确保了一个高度的灵活性和财务稳定性。而后者对黑莓和诺基亚特别重要,因为它俩在移动终端市场遇到了麻烦,被领先公司逐渐甩开了距离。就其数据表现而论,至少在短期内,它们不会遭遇现金短缺问题。

总的来看,苹果和诺基亚公布的速动比率和流动比率,接近于理想值,而黑莓资产负债表上的流动资产,超过了理想值。不过,由于黑莓正处在最严峻的挑战期,以盈利能力为代价换取额外的财务稳定性,可能是公司的明智之举。

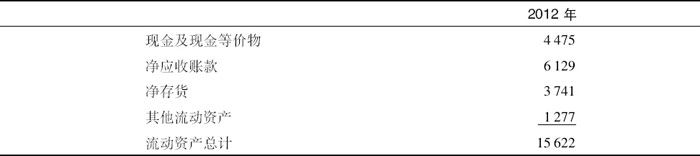

这里将用亿滋国际(卡夫食品国际业务的继承者)的例子,说明使用(美国)合并财报进行相关精确计算的方法。

例4-5 流动性比率:亿滋国际

表4-4列示了亿滋国际(Mondelez International)的流动资产。该公司的流动负债达到了148.73亿美元。

表4-4 亿滋国际:流动资产摘要 (单位:百万美元)

资料来源:亿滋国际公司,(2012)《美国公认会计准则》。

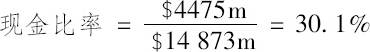

现金比率的求取方法:现金及现金等价物除以流动负债:

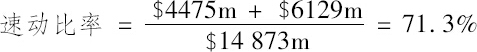

对于速动比率,分子应该包括公司的净应收账款:

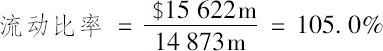

为了计算流动比率,既可以用亿滋国际的流动资产总额,也可以用现金、应收账款和库存的总数。在这个比率的计算里,采用156.22亿美元的流动资产总额。

亿滋国际采用了一个相当激进的、利润驱动型的运营资本管理策略,公司的运营资本正好是所需的量级。鉴于它稳健的业务模式和颇具韧性的现金流,这种策略不会对公司财务稳定性产生负面影响。