4.2 现金比率

现金比率是公司的现金、流动资产和证券(都是能够易于快速变现的资产)与公司流动负债之比。这个比率(像速动比率和流动比率)源自一个概念:短期负债要能被足够多的变现能力快的资产所涵盖。

在支付短期债务时,库存和应收账款是企业可以进一步处置的流动资产,所以,对这个比率而言,10%~20%的目标值就足够了。不过,如果公司库存现金比率更高,并不是一个坏事,但会被视为一种奢侈之作,会对公司的资本回报产生负面影响。

有些季节性采购量大的企业,有时会手持大量的现金。例如冬季有暴雪天气的乡间轮胎店,会在暴风雪之前的夏季和秋季库存累积冬季用胎。在这种情况下,高于目标值的现金比率就不应该视为负面。

的确,在危机期间,当信贷市场崩溃,或其他“万一”的情形真的出现时,足够的现金贮备能确保公司的生存。沃伦·巴菲特曾经说过这么一句戏谑性的名言:我总会持有100亿美元现金,以备本·伯南克携林赛·罗韩(女明星)私奔至南美的这类事件发生。

例4-3 流动性:安然/商业票据市场

商业票据是货币市场票据,期限从1天到9个月不等。在美国,许多公司利用商业票据市场的短期信用备货。2009年,这个市场未到期商业票据总数为1.5万亿美元,彰显了这种融资手段(或更广义的短期融资本身)的意义。

为了日常业务经营,大型企业通常需要相当数量的流动性——其来源一般都是商业票据市场。因此,被这个市场排除在外,就等于判了企业的死刑。

2001年,因安然财报做假和评级机构穆迪威胁要降低安然信用级别的传言,使得市场变得越来越焦躁不安时,商业票据市场立即把这家企业集团拒之门外。在这段时间,安然公司为了维持业务的运营,平均每小时需要7万美元。随后不久,这家美国第九大企业集团就宣布破产了。

2008~2009年金融危机的巅峰期,货币市场也有类似的反应。人们甚至丧失了对一流企业的信心,盖因它们面临被商业票据市场拒绝的风险。此时,拥有30万员工的通用电气公司,几乎就要申请紧急贷款了,因为商业票据市场无法进入,公司只能使用数量不足的短期现金苦撑。

这类危机给我们带来的最重要的教训之一是:在极端的情形下,企业总会痛感现金的不足,或如约翰·梅纳德·凯恩斯所言:“市场的脱缰之势会超出你企业的忍耐极限。”但过度的流动性同样使企业面临着风险:这些资金将无法创造利润,或只能依据管理层的意愿使用。

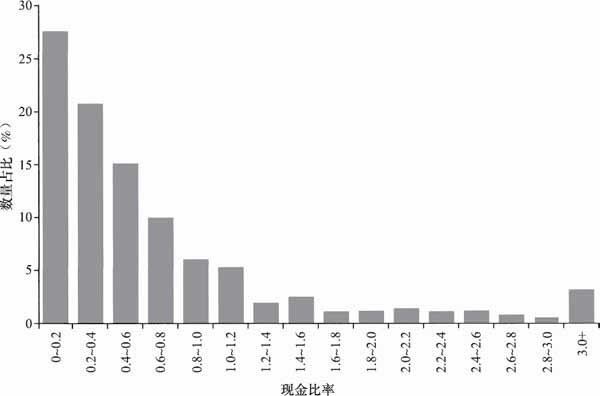

现金比率分布:标普500成分股

标普500成分股的现金比率中位值是40%(即0.4)。如图4-1所示,在2003年底的资产负债表上,多数标普500成分股公司持有很多现金,但持所荐目标值10%~20%现金比率的公司数是所有不同比率值组群里最多的。

图4-1 标普500:现金比率分布

下一节主要是例证和解读不同的流动性比率。