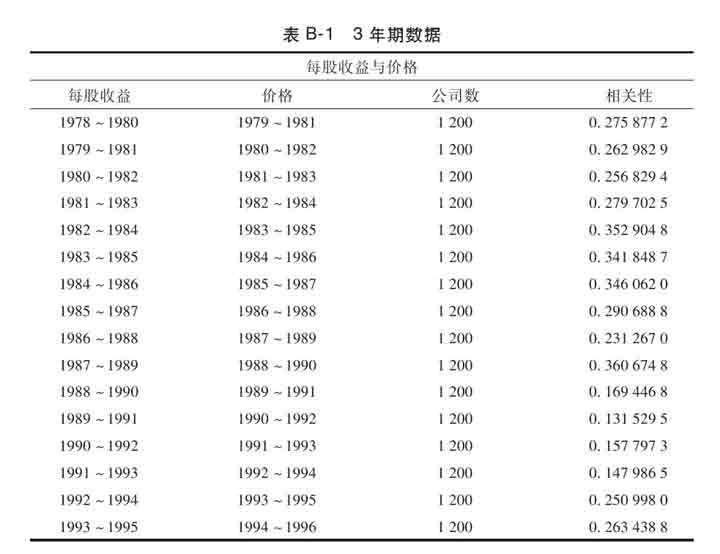

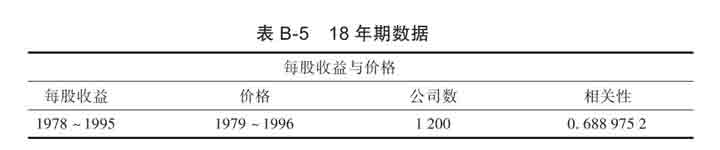

为了建立假设的集中证券投资组合,我们跟踪了1 200家公司,从而得到了我们需要调查的公司经营收益与股价相关性的数据。我们浏览了计算机统计数据库,寻找所有具有分析每股收益与价格相关性价值的公司,整个期限为18年。我们使用年终价格和保守的每股收益并排除意外项目。然后,我们使用筛选出的1200家公司来计算在选定的时间段内每股收益的增长(每股收益曲线除以标准方差)及价格增长(使用几何平均数)。下一步我们将每股收益的增长及价格增长用Excel制表,画出两种变量的趋势与相关性曲线。表B-1~表B-5表现了5个不同时间段的相关性:3年、5年、7年、10年和18年。

例如,表B-1表现了3年期收益与价格的关系。如果我们将这1 200家公司在1978~1980年间的每股收益与同期的价格变化相比较,会发现二者间的相关性很弱为:0.275。这意味着价格变异的27%是由收益变异引起的。

1978~1995年的所有3年期持股中,我们看到每股收益与价格的相关性都不是很强,相关系数为0.131~0.360,但如果我们延长持股期又会怎样呢?

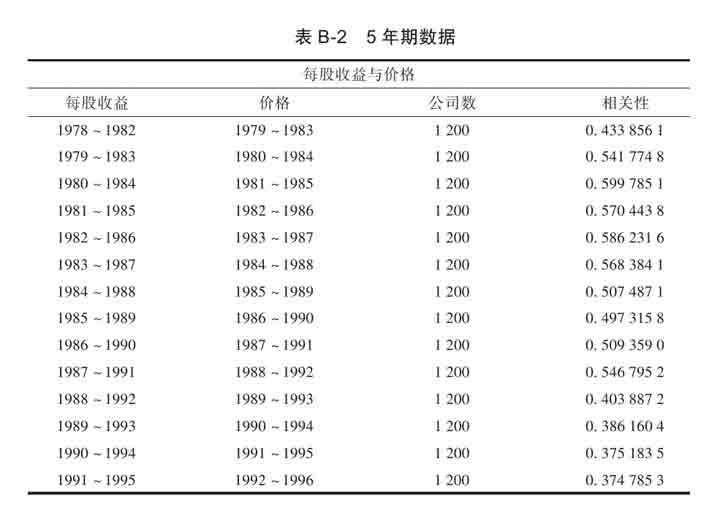

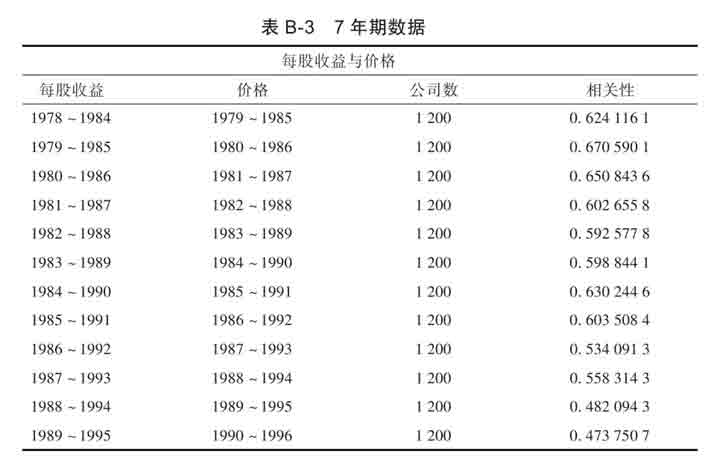

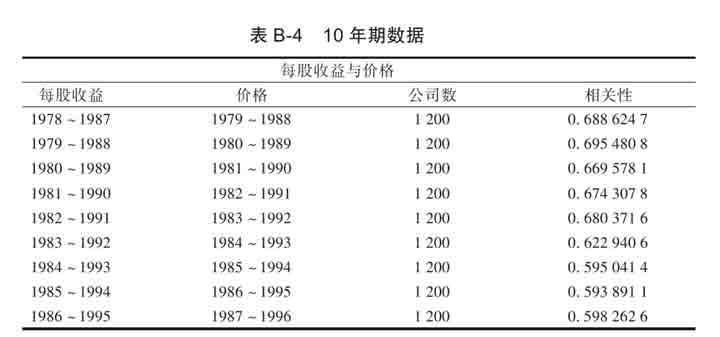

表B-2表现了5年期持股收益与价格的关系,相关系数增大为0.374~0.599。7年期持股(表B-3)相关性从0.473增加到0.670。10年期持股(表B-4)相关性为0.593~0.695。到了18年的持股期(表B-5),相关性为0.688——这是一个很说明问题的关系了。

注意,在每张表上随着时间的推移相对的相关性都有所减弱。在表B-4中,每股收益与价格的相关性从1979~1988年的0.688降到1987~1996年的0.598。两个变量相关性的下降是由于低利率和低通胀对股价产生的影响。自1987年以来,利率和通胀率持续下降,这不仅对收益产生影响,而且引起股值大幅攀升。